贷款划算还是用信用卡划算:哪个更合适?

您好!依照您的疑惑我理解您想理解贷款和信用卡的优缺点以便在需要时做出更合适的选择。

贷款和信用卡都是金融工具但它们的采用场景和特点有所不同。贷款往往用于较大额消费,如购买房屋、汽车等,而信用卡则适用于日常消费。贷款需要遵循协定的期限和利率还款,要是准时还款,利息较低;但假若逾期还款或是说无法准时还款将产生较高的罚息。信用卡则可依据个人信用状况获得较高的信用额度且部分银行提供免年费、积分兑换等优。信用卡的利息相对较高,倘使无法准时还款,会产生较多的滞纳金和罚息。

综合来看,贷款和信用卡各有优缺点,具体选择哪种途径取决于您的消费需求、还款能力和信用状况。期待这些信息对您有所帮助!

逾期每日万分一还是千分一哪个更划算

逾期每日万分一还是千分一哪个更划算

作为一名金融方面的专家,我在信用卡逾期方面拥有20年的经验。逾期费率对持有信用卡的人对于可能是一个陌生的名词,但实际上它会对咱们的财务状况产生关键作用。在信用卡逾期费率之间万分一和千分一是咱们最常见的两种选择,那么究竟哪个更划算呢?下面我将深入探讨这个话题,并提出相应的应对方案。

让我们明确逾期费率的含义。逾期费率是指当我们的信用卡账单未能在截止日期前还清时,银行将对我们的未还金额遵循一定比例收取费用。多数情况下而言,逾期费率以每日的利率实行计算,其中万分一和千分一就是两种常见的比例。

针对万分一和千分一两者,我们首先需要分析适用条件。常常情况下,银行会依据我们的逾期天数来决定适用的费率。一般而言,当逾期天数较短时银行会采用千分一的费率;而当逾期天数较长时,则会适用万分一的费率。 在我们实行选择时,需要先明确本人可能出现的逾期情况,以便对应选择适合的费率。

我们需要考虑的是实际产生的费用。以每日万分一为例假设我们的逾期金额为1000元那么在逾期一天后,我们将需要支付1元的逾期费用;而假使采用千分一的费率,那么我们将需要支付0.1元的逾期费用。从这个例子可看出,实际产生的费用在逾期金额较大时将会有明显差距。 要是我们在日常生活中经常有较大金额的信用卡逾期情况那么万分一的费率可能将会带来更多的费用支出。

我要提出的解决方案是我们应依照本人的实际情况实选择。在实选择时不仅要考虑到适用条件和实际产生的费用,还要考虑到本人的还款能力。假使我们有信心可以在短时间内还清逾期金额那么采用较低的千分一费率可能更加划算;而假如我们担心还款能力,那么采用万分一费率可能将会带来更大的安全感。

逾期每日万分一和千分一哪个更划算,其实并不存在明确的答案。我们需要依据本人的实际情况来选择适合的费率,并在日常生活中尽量避免逾期情况的发生。期待我的建议对大家有所帮助避免不必要的费用支出。

贷款和信用卡哪个利息低

贷款和信用卡是不同的金融工具,它们在利息方面有若干不同之处。要确定哪个利息更低,我们需要考虑以下几个因素:

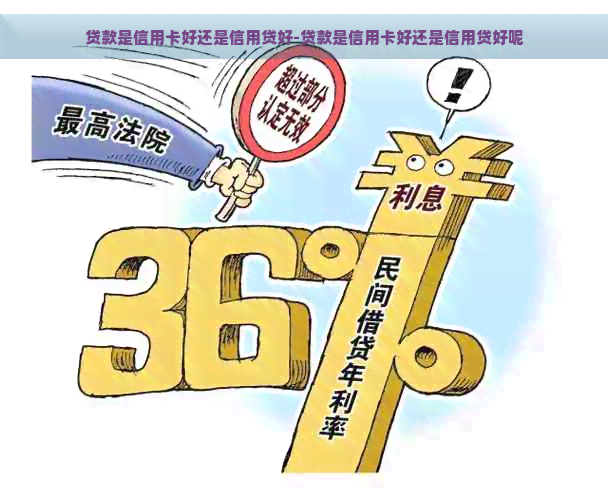

1. 利率水平:贷款的利率一般会比信用卡的利率低。贷款的利率是按照市场利率和借款人的信用评级来确定的,相对更为稳定。信用卡的利率则多数情况下会更高若干,因为它们属于无担保贷款,并且风险更高。

2. 还款期限:贷款常常有一个明确的还款期限,能够是数年甚至更长。相比之下信用卡往往有一个每月的更低还款额,但也能够选择全额还款。贷款的长期还款期限能够分摊利息,从而减低每月额度。而信用卡的利息是遵循每月透支金额计算的,要是持续透支会增加利息负担。

3. 透支额度和贷款额度:信用卡一般有一个预设的信用额度,可透支到一定额度。相反,贷款则会提供一个固定的贷款额度。透支额度和贷款额度都会对利息产生影响。信用卡的利息是依照透支额度计算的,假使透支额度高,利息负担也就越大。而贷款的利息是依照贷款额度计算的,假使贷款额度高,利息负担也会相应增加。

4. 客户信用评级:贷款的利率和信用卡的利率都会依据借款人的信用评级来确定。若是一个借款人的信用评级较高那么他可能能够获得更低的利率。相反,信用评级较低的借款人可能存在面临更高的利率。

综合以上几个因素,在一般情况下,贷款的利息会相对较低。这是因为贷款的利率更加稳定、对借款人的信用评级须要相对较高并且有一个明确的还款期限。需要关注的是,个别情况下,特别是在对信用评级非常高的借款人对于,他们可能能够获得更低的信用卡利率。

选择贷款还是信用卡应该依据个人的具体需求和情况来决定。倘使需要长期分期付款,贷款可能是较好的选择。假如需要更灵活的借款形式和临时性的透支,信用卡可能更适合。无论选择哪种形式,都应该谨采用借款,并按照自身的财务状况合理规划还款,避免欠债周期过长和利息负担过重。